バイナリーオプションでは一定の利益額に対して税金を収めなければなりません。

また、利用する業者が国内と海外では税金の分類が異なりますので、バイナリーオプションを始める前にしっかり把握しておかなければなりません。

国内業者と海外業者の税金の違いを知ろう

バイナリーオプションで取引を行って、1月1日~12月31日までの1年間で利益が20万円以上ある場合、課税対象となるため確定申告を行わなければなりません。

尚、利用している業者が国内の場合は「申告分離課税」、海外の場合は「総合課税」と税金の種類が異なるため、どちらも利用している場合は二重に課税される事を覚えておきましょう。※確定申告を行う際のポイントをこちらに記載しているので参考にしてください。

それでは、国内の申告分離課税と海外の総合課税にそれぞれどの様な違いがあるか見ていきましょう。

国内業者を利用している場合

- 申告分離課税

- 税率一律20.315%

- 3年間の損額繰越が可能

申告分離課税=株式等の譲渡により所得が生じた場合のように、他の所得とは分離して税額を計算し、確定申告によって納税する課税方式。

国内業者の場合は税金の分類が「申告分離課税」となり、年間20万円以上の利益に対して一律20.315%の税金が生じます。

税金の内訳は『所得税15%+住民税5%+復興特別所得税0.315%=20.315%。』となっており、復興特別所得税は平成25年1/1から平成49年12/31まで全ての所得税に対して2.1%の課税される為、従来の20%に『所得税15%×2.1%=0.315%』が加算されています。

また、国内業者を利用する最大のメリットは損額を3年間繰り越せるという点。

仮に、バイナリーオプションの取引において初年度で100万円のマイナスが生じた場合、負け分の確定申告を行っておくことで、翌年200万円の利益が出た場合でも前年度の損額を差し引いた100万円に対しての税金を納めればいいのです。

国税庁、株式・配当・利子と税はこちらから確認できます

海外業者を利用している場合

- 雑所得(総合課税)

- 損失額の繰越不可

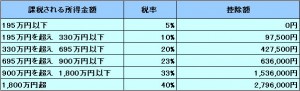

- 利益額によって収める税金の金額が異なる

雑所得(総合課税) = 所得税における課税所得の区分の一つであって、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得および一時所得のいずれにも該当しない所得。

海外の業者を利用している場合は国内と異なり、雑所得(総合課税)となります。雑所得(総合課税)になる事で、利益額に見合った税金を納めることができ少ない利益の場合は税金も少なくなるというメリットがあります。ただし、国内のように損失額の繰越を行う事は出来ません。

国税庁、所得税の税率はこちらから確認できます

確定申告を出す方法

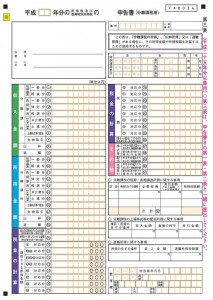

【国内】申告分離課税の申告方法

申告分離課税の記載方法は国税庁のホームページで紹介されている記載例をご確認下さい。

申告書第三表(分離課税用)はこちらからダウンロードできます。

【海外】雑所得(総合課税)の申告方法

雑所得等の金額の計算明細書はこちらからダウンロードできます。